深度研究 | 最抗跌的香港REITs都在投资内地资产

折价状态下的香港REITs市场开始转向内地。

今年亚洲规模最大的REITs-领展REIT(目前市值约1800亿港元)以合计91.6亿元的价格拿下北京、深圳两处商业项目,这两处项目收购完成后,领展即完成了对北上广深四大一线城市的布局。

近年来,香港REITs市场一直处于折价状态,REITs市场相对于不动产市场可以更快的根据最新信息调整价格,使得REITs价格与NAV之间发生偏离。折溢价本身正体现着REITs对于不动产市场的价格发现功能。在市场整体折价的情况下,多只香港REITs积极投资内地资产并逐步加大对内地资产的配置力度,是什么原因促使香港REITs转向内地?哪只REITs最懂投资内地资产?

本文将按溢/折价从高到低的顺序依次解析香港REITs的内地资产构成,挖掘其内地资产配置策略,寻找其中的答案。

01

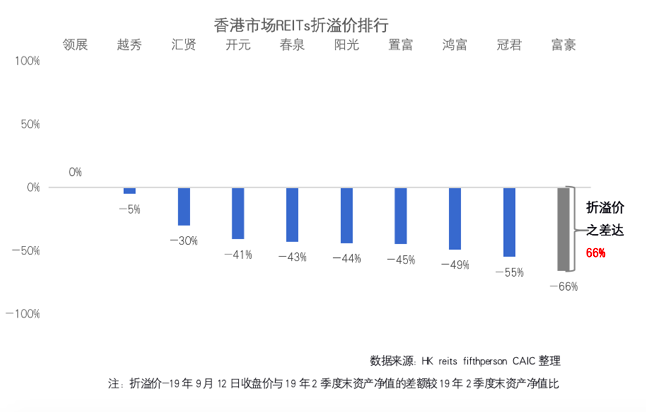

香港市场REITs折溢价呈分化趋势 头尾相差66%

据2019年9月12日香港REITs收盘价,香港市场REITs目前处于折价状态,整体平均折价率为36.8%。其中,溢价最高的领展房地产信托投资基金(Link REIT)与折价最低的富豪产业信托(REGAL REIT)折溢价相差66%。

02

折价最少的5只HK REITs均有配内地资产

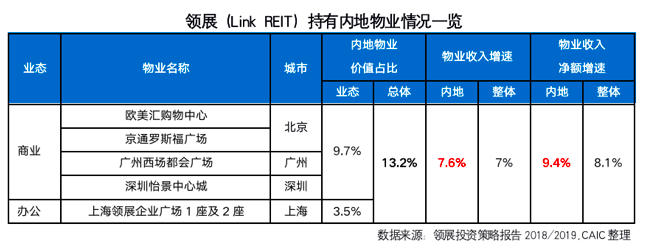

• 折溢价排行TOP1领展:溢价率0%

• 偏爱一线商业办公物业 内地物业收入增速超整体

作为目前香港市场唯一不折价的REITs,领展的投资布局逐渐向内地转移,内地物业估值占比由去年的8.8%增长到今年的13.2%,而这个数字在2014年为0。

2019年领展最新配置京通罗斯福广场、深圳怡景中心城项目,撇除新收购物业后,按相同基准计算,内地物业组合的收入以及收入净额分别较上年增长7.6%、9.4%,跑赢投资组合整体的7%、8.1%增速。

• 折溢价排行TOP2越秀:折价率 5%

• 专注内地物业投资,新一线城市收入增速明显

作为专注内地市场商业物业投资的REITs,越秀积极布局新一线城市物业。其中,杭州维多利为去年12月新购入项目。根据其2019年中报,作为成长型资产的武汉物业贡献了最高的29%物业经营收入增速。除积极布局一线/新一线城市外,越秀投资的内地资产业态更为丰富,拥有商业、酒店、公寓等资产的国金中心1.1%的收入增速对冲了部分办公类物业营业收入减少带来的影响。

• 折溢价排行TOP3汇贤产业信托:折价率30%

• 投资多个二线城市物业,酒店类资产收入净额下滑明显

同样专注内地物业投资的汇贤REITs,整体收益受到酒店类资产拖累。与越秀不同,汇贤布局了多个二线城市的酒店资产,其中沈阳、重庆酒店处于翻新中,受此影响,酒店资产收入净额锐减约3成。总体来看,汇贤持有资产仅办公类保持较好收入净额增速,因酒店类资产所占权重较小,投资组合物业收入净额维持0.7%增长。

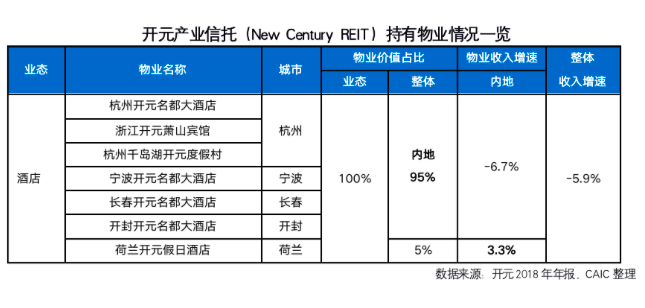

• TOP4开元产业信托:折价率41%

• 专注酒店资产投资,国内酒店收益整体下挫

开元产业信托背靠开元旅业集团,主投酒店类资产。除荷兰开元假日酒店外,其余资产均为内地酒店。根据开元2018年年报披露,截至2018年底除荷兰开元酒店收入获得3.3%增速外,内地酒店收入整体下跌6.7%拖累整体信托收入较上年减少5.9%。

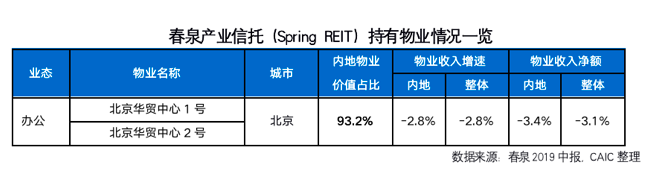

• TOP5春泉产业信托:折价率43%

• 超过90%的资产价值为北京CBD项目 收入较上年同比略有下跌

春泉产业信托组合内资产主要为北京CBD办公项目及英国商业物业。根据春泉2019年中报披露,截至2019年6月30日,受第一季度一名主要租户未能即使替换而导致出租率暂时下降影响,以北京华贸中心为主的内地资产物业收入净额同比下跌3.4%拖累整体信托收入净额较上年同比减少3.1%。

剩余5只处于折溢价排行下位折价较大的REITs均为仅投资香港本地资产的REITs, 总体来看,香港REITs投资的内地项目,商业类资产表现较为稳定,办公类项目呈分化趋势,酒店整体略有下滑。处于折溢价排行高位的领展、越秀REITs在内地主要布局一线/新一线优质商业/办公类资产。其中,领展近年收购动作不断,逐步提高内地资产投资占比,而越秀在新一线城市的物业投资更是获得29%收入增速。

汇贤及开元REITs虽着重布局内地资产,但受酒店类资产表现拖累,整体收入增速一般,折价较大。

而春泉REITs国内投资较为集中,业绩易受单个资产经营情况影响产生波动从而影响整体折溢价率。

03

拥有内地资产配置的香港REITs最抗跌

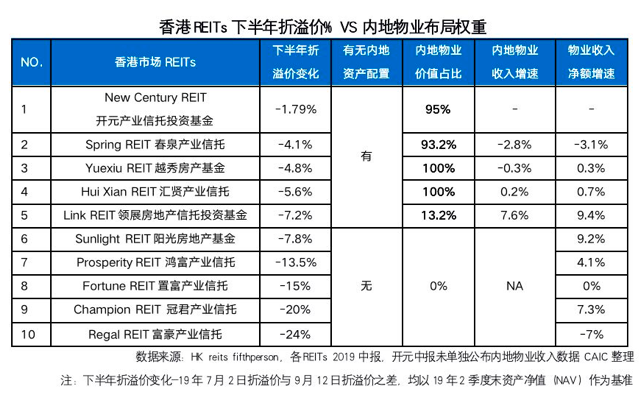

进入2019年下半年,整体处于折价状态的香港REITs折溢价持续下滑。比较2019年7月2日与9月12日折溢价情况,此处将2019年二季度末每基金单位资产净值(NAV)作为基准,香港REITs下半年折溢价变化情况如下:

着重布局内地物业资产的香港REITs(内地物业价值占比超过90%)折价降幅都相对较小,即便这些REITs布局的内地物业在收入增幅及收入净额增幅方面表现平平。

内地资产价值权重占比较小的领展REIT,其持有的内地和香港物业在收入及收入净额端均表现良好,但仍难挡7.2%的跌势。

跌幅最大的5只香港REITs的资产布局皆为香港本地项目,尽管其中3只19年上半年物业收入净额增幅表现不俗却仍难逃下跌命运,这种市场走势与业绩数据背离的情况恰恰展现了REITs市场的资产价格发现功能。

04

总结

香港作为仅次于日本、新加坡亚洲第三位(按市值)的REITs市场,与内地市场关系最为紧密。

综上分析,投资内地资产的香港REITs目前折价均相对较小,投资内地一线/新一线城市优质商业、办公资产的REITs表现更好。

在目前市场状况下,投资内地资产的香港REITs更加抗跌,与此同时,以亚洲市值最大的REITs-领展REIT为首的香港REITs不断加大对内地商业地产的投资力度,这不但肯定了内地商业资产的价值更加显示了市场投资者对内地优质商业资产的投资信心,也为即将落地的内地公募REITs注入了一针强心剂。

来源:丁祖昱评楼市

来源:丁祖昱评楼市

重要提示:本文仅代表作者个人观点,并不代表乐居财经立场。 本文著作权,归乐居财经所有。未经允许,任何单位或个人不得在任何公开传播平台上使用本文内容;经允许进行转载或引用时,请注明来源。联系请发邮件至ljcj@leju.com,或点击【联系客服】