建银国际:首次给予弘阳服务(01971)目标价8.8港元,评级为“优于大市”

智通财经APP获悉,建银国际目前给予弘阳服务(01971)目标价8.8港元,评级为“优于大市”。

扎根江苏地区的中型综合社区服务供应商

弘阳服务集团有限公司(弘阳服务)是一家扎根江苏地区的中型综合社区服务供应商,主要在江苏省提供综合住宅物业管理和商业物业管理社区服务。根据中指院(CIA)排名,弘阳服务在2019物业管理百强企业中排名第35位。截至2019年12月,弘阳服务在管建筑面积为1,580万平方米,合同建筑面积为2,760万平方米,复盖中国14个省份41个城市。

快速增长的规模与均衡的业务发展模式

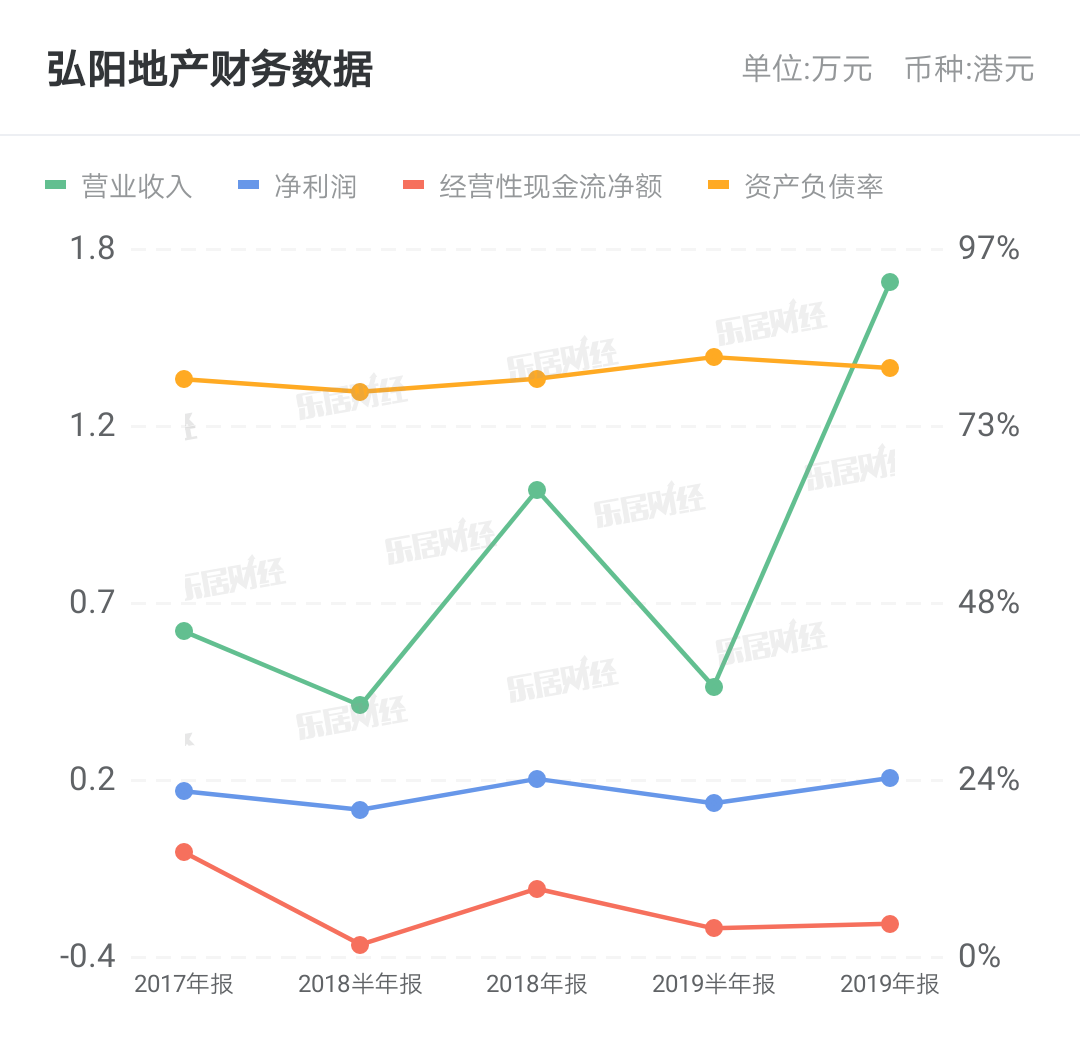

弘阳服务是弘阳地产的姐妹公司,而弘阳地产(1996.HK)是一家迅速增长的地产开发商。根据克而瑞研究(CRIC),弘阳地产在2019年合同销售排名第54位,2017-2019年合同销售(按总建筑面积计算)复合增长率为76%,并于截至2019年12月拥有1690万平方米的土地。弘阳服务通过第三方开发商和并购活动迅速扩张,截至2019年12月,这两项交易占其房地产投资组合的30%。公司与弘阳地产携手,秉承“住宅+商业双轮驱动”和“做透大江苏,深耕长三角,布局都市圈”的双重战略,住宅和商业业务分别占弘阳服务管理服务收入的50%。如今,公司已成为区域性的行业领导者。

增长最快的物业管理公司之一

建银国际预计,弘阳服务的纯利将在2020-2022财年实现57%的复合年均增长率,主要由于(1)在弘阳服务和第三方扩张的支持下,在管面积的强劲增长势头;(2) 非业主增值服务和社区增值服务快速增长;(3)物业管理服务(25%)、非业主增值服务(22%)和社区增值服务(46%)的稳定毛利率;以及(4)透过规模经济增长而改善成本支出比例。由于合同面积涵盖 在管面积约1.8 倍,建银国际相信弘阳服务具有高盈利可见性。

“优于大市”首次研究覆盖

目前建银国际根据25倍市盈率计算,弘阳服务的目标价为8.80港元,考虑了估值溢价,即盈利增长的能见度相当强劲,业务模式均衡,以及姐妹公司强有力的支持。建银国际以“优于大市”的评级首次研究覆盖。

来源:智通财经网

作者:智通财经 - 非公告

重要提示:本文仅代表作者个人观点,并不代表乐居财经立场。 本文著作权,归乐居财经所有。未经允许,任何单位或个人不得在任何公开传播平台上使用本文内容;经允许进行转载或引用时,请注明来源。联系请发邮件至ljcj@leju.com,或点击【联系客服】